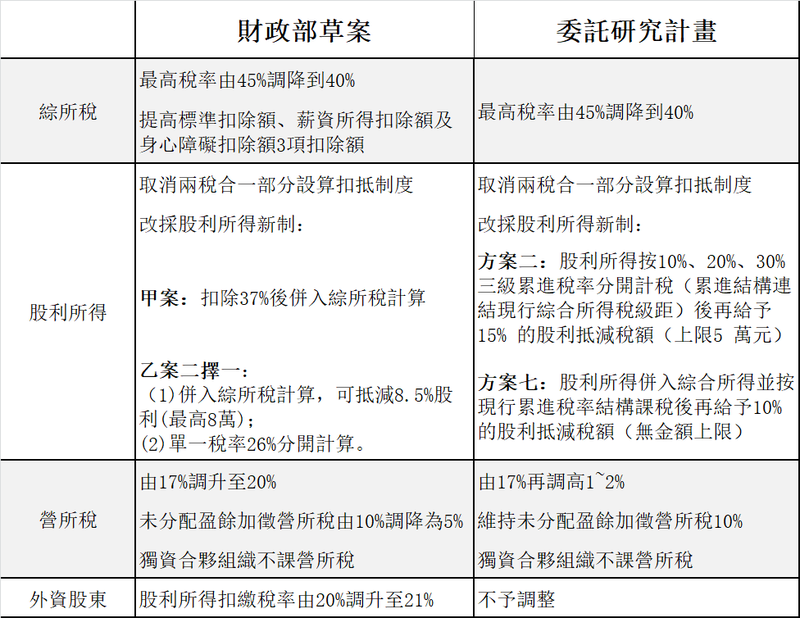

身為財政部此次稅改方案的委託研究者,政大財政系副教授陳國樑坦言,9月1日看到方案內容,確實有些意外。原本是為改革「股利所得、營業所得」兩稅合一問題,卻被擴大成全民減稅方案。

從他財政學者角度,台灣沒有稅損空間,因為台灣財政年年舉債。所幸,目前財政部方案中,從公司營所稅增加的稅收,取消兩稅合一增加的稅收用來填補股利所得減稅、薪資族減稅,兩者達到稅損69億的平衡。但以他多年參與稅制改革實務經驗,他憂心,在目前全民減稅的風潮中,這個平衡在後續審議中,稍不小心就被打破了!

一年前,陳國樑和文化大學會計系教授徐偉初、台北商業技術學院財政稅務系副教授羅時萬共同接下財政部的委託計畫,負責檢討兩稅合一及股利所得稅制度,報告共提了11個廢除兩稅合一後可使用的股利課稅方案,並由11個方案中挑出2個最可行的作為政策建議,原先以為稅改草案應和計畫結論大同小異,但實際上,財政部給出的方案卻多了不少超乎陳國樑預期的「驚喜」。

談起此次稅改源頭,陳國樑說最早從前財政部長張盛和離職時一句「接下來就剩兩稅合一改革了」已埋下了伏筆。由於張盛和任內將兩稅合一由「全數設算扣抵」改為「半數設算扣抵」,雖增加了國庫稅收,卻不符合財稅學理,曾被林全批為不倫不類、不三不四,因此財政部委託中華財政學會進行兩稅合一制檢討研究。

過去普遍認為,公司盈餘已對公司課了營所稅,稅後盈餘發給股東之後又對股東課綜所稅,是重複課稅,為了避免這個情況,而有了俗稱的「兩稅合一」制度──即課了營所稅後,股東申報綜所稅時可將所繳營所稅額完全扣除。

舉例來說,甲公司稅前淨利1千萬,扣除17%營所稅170萬後,若將剩下的830萬全數分配給股東。假設所得級距40%的大股東阿達領取甲公司股利100萬元,則在將營所稅170萬全數設算扣抵的情況下,阿德要繳的股利所得稅為23萬元。

股利所得:100萬(股利淨額83萬+抵扣稅額17萬元) 應納稅額: 40萬(100萬x40%) 扣抵稅額: 17萬 應補稅額: 23萬(40萬-17萬) (算法參考自:中華民國財稅基金會)

台灣於1998年開始實施兩稅合一制,目的為「提高投資意願」,不過中研院《賦稅建議改革書》明確指出,兩稅合一後,台灣投資並未增加,反而造成稅損、貧富差距拉大等後果;且隨著租稅學理及國際趨勢的改變,越來越多學說認為公司及個人使用的政府服務不同,營所稅及綜所稅不再是「重複課稅」,各國紛紛取消完全扣抵的兩稅合一制度,改以不同的方式整合稅負,而台灣也在2015年由「全數設算扣抵」改為「半數設算扣抵」,即可抵的營所稅稅額降為一半。

全民稅改不好嗎?陳國樑表示,儘管取消兩稅合一設算扣抵後可以多收回532億元,但前述3項扣除額及其他降稅措施的稅損則需靠營所稅提升3%來補平,一旦包裝為「全民大減稅」後,若工商團體要求也要減稅,或者營所稅不能一口氣升3%,那營所稅少升1個百分點,就是2百多億的稅金損失,若財政部不堅持立場或事先擬好配套措施,極可能造成國庫大失血的慘痛下場。

「我們從頭到尾都不建議動保留盈餘稅,為什麼動保留盈餘稅?」談起稅改草案將未分配盈餘加徵營所稅(下簡稱保留盈餘稅)由10%降為5%,陳國樑難得地動了氣。

不論是委託研究計畫,或是財政部5月提出的方案中,都不見保留盈餘稅調降方案,那麼這個調降計畫是從哪裡來的呢?事實上,在財政部公布稅改草案的前一天,台積電董事長張忠謀才在公開演講場合談到,支持政府調高營所稅,但認為保留盈餘稅是「反企業成長稅」,會阻礙企業將盈餘用作未來投資,且當初是兩稅合一上路後的配套措施,應隨兩稅合一制一起落日,半導體教父一席話被外界認為是財政部將保留盈餘稅一口氣調降5%的主因。

由於現行綜所稅最高級距45%,與17%的營所稅差距了28%,部分企業可能利用公司盈餘名義申報個人財產來減輕稅負,且未分配盈餘與股價直接相關,也可能成為大股東操弄股價的手段,影響公司股利發放政策。

為了避免企業過度累積盈餘,早期台灣規定,公司只要盈餘超過資本額的一半就必須強制分配,後來改為在《促進產業升級條例》中針對未分配盈餘加徵10%的營所稅,即「未分配盈餘加徵營所稅」,作為增強企業分配盈餘的誘因。

對此,陳國樑糾正,保留盈餘稅並不是兩稅合一的配套措施,且有2個很重要的用途,分別是避免企業過度投資及避免股東掏空,但目前將未分配盈餘稅調降一半後,不僅擴大稅損(備註:減少328億元稅收),也可能影響企業治理方向。

他並指出,雖然營所稅由17%調高至20%,看似拉近了營所稅與綜所稅的差距,引起工商界的反彈,但他計算,由於保留盈餘稅減了5%,一增一減之間,幾乎等於還多退了2%給企業,從以下的算式即能看出若盈餘完全不分配,目前的稅改草案減輕了企業稅負,等同鼓勵企業不發放盈餘。

若以公司所得總額為100萬元,盈餘完全保留不分配的狀況計算:

【稅改前】營所稅17%、保留盈餘稅10%:100×17%+83×10%=25.3 【稅改後】營所稅20%、保留盈餘稅5% :100×20%+80×5%=24

「但你應該鼓勵企業投資嗎?」陳國樑說,財政部不計一切地鼓勵企業投資,但並不是全台灣每個企業主都是張忠謀,會將盈餘用作投資,當累積盈餘過高,就要小心股東掏空公司,而美國為了避免公司成為避稅管道,也向企業課徵15% 之「累積盈餘稅」,台灣應重新思考降保留盈餘稅的必要性。

免稅(deduction):直接從稅基中扣除,不納入計稅,如同標準扣除額、薪資扣除額等,對適用級距越高的人越有利。好比一百萬元的免稅額,對適用40%級距的納稅者來說可以省下40萬,但對適用5%級距的人卻只能省下5萬,對於不用納稅的人來說,不僅沒有省下任何東西,還可能因總稅收減少而影響其社會福利,因此有「反所得分配」的副作用。

抵減稅額(tax credit):計稅後可減去的金額,如抵減稅額1萬元,不論對適用40%或適用5%的人都是扎扎實實地可以省下1萬元,較不會產生反所得分配的反效果。

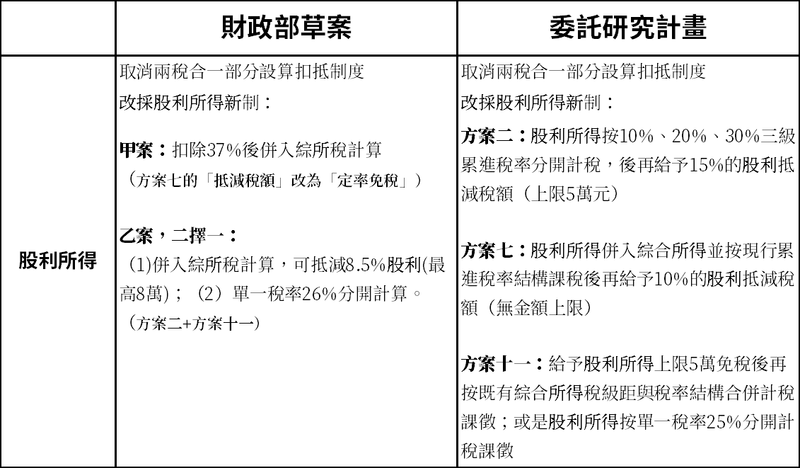

甲案跟乙案哪個比較好呢?陳國樑分析,由於甲案採取的是「定率免稅」概念,適用級距高者能減免的稅較多,且定率免稅不像定額免稅有上限,對於所得分配的傷害更大,這也是他當初一看到甲案便馬上開始改寫投書,希望能讓甲案下架的原因。

甲乙案牽扯的另一個問題即股利能否跟綜所稅分開計稅?實際上,股利能否分離課稅可說是此次稅改的最主要爭點。早在蔡政府就任開始,財金文化董事長謝金河便時常在臉書上抨擊兩稅合一折半抵扣後,股利稅負太重,導致資本市場奄奄一息,台灣應順應國際趨勢,將股利分離課稅。

不過,中研院士、駐WTO大使朱敬一接受媒體專訪時便不斷強調「股利分離課稅是幫大富豪減稅」,會拉大薪資所得者與資本利得者的差距,加深不平等;中研院士王平則在臉書表示,最公平的方式便是將股利所得和利息所得合併計算,並搭配適當扣除額後,依綜所稅級距累進,這和中研院2014年出版的《賦稅改革建議書》方向一致。

陳國樑說,在做委託計畫時就知道方案二跟七是截然不同的稅改方向。對應到現在的稅改草案來說,甲案即寧願稅基打折也一定要讓股利「綜合課稅」;但若採乙案或方案二,即意味著開啟「雙元所得稅」這條路,代表股利跟綜所稅是可以分開計算的,由於學理上並沒有理由說一定要走哪條路,所以當時研究計畫中才會出現這兩種方向,不過財政部送到行政院的方案仍是兩案並陳「顯現財政部的游移不決。」

未分配保留盈餘稅:維持10%

股利所得稅額:支持乙案,乙一:可抵減股利由8.5%調升至10% 乙二:單一稅率26%往上調至30%,或改為累進稅率

那麼,倘若這次稅改成功通過,是不是就能達成平衡內外資、增進國際競爭力的政策目的呢?陳國樑認為,若從減稅這件事來討論國際競爭力,從一開始出發點就是錯誤的。他說,租稅的確是投資的負擔,但也是投資的最後決定因素,如果前面一二三四五的投資條件都吸引人,即使稅稍重一些也不會是問題,所以若說減稅能刺激投資,僅能說純屬臆測。

那這次稅改有可能擴大貧富差距嗎?陳國樑坦言,對資本整合稅負就是讓富人稅負減輕,這並沒有什麼好丟臉或好臉紅的,由於減稅一定是減在富人身上,減稅就一定是讓所得分配惡化,但偏偏資本會跑,國際趨勢都在整合稅負的時候,台灣很難完全置身事外,如果只丟下一句「稅改會拉大貧富差距」就反對,他認為這是便宜行事,現在應該探討的是,當回到1998年還沒實施兩稅合一的時候,有沒有什麼辦法換條路走?怎麼把稅制扭曲的部分修補回來?

不過陳國樑也嘆息,當財政部將兩稅合一改革包裝成「全民大減稅」粉墨登場時,彷彿已成了股利所得課稅的分贓,他期待未來稅改草案不管往哪個方向走,整個稅改都應該視為一個package,每個更動都經過了通盤的考量,絕不能因人或因事制宜。

用行動支持報導者

獨立的精神,是自由思想的條件。獨立的媒體,才能守護公共領域,讓自由的討論和真相浮現。

在艱困的媒體環境,《報導者》堅持以非營利組織的模式投入公共領域的調查與深度報導。我們透過讀者的贊助支持來營運,不仰賴商業廣告置入,在獨立自主的前提下,穿梭在各項重要公共議題中。

你的支持能幫助《報導者》持續追蹤國內外新聞事件的真相,邀請你加入 3 種支持方案,和我們一起推動這場媒體小革命。